Publicado: agosto 15, 2025, 5:34 pm

<![CDATA[

Lo que pagas cada mes por tu servicio de telefonía móvil cambia mucho según la compañía que uses. En México, la diferencia entre los operadores más caros y los más baratos es amplia y refleja cómo se estructura el mercado. The Competitive Intelligence Unit (CIU) señala que esta brecha de gasto no es casualidad, sino el resultado de estrategias comerciales, tipos de clientes y un nivel de concentración que influye directamente en tu bolsillo. A partir de ahí, las cifras permiten identificar quién lidera en precio y quién ofrece las opciones más accesibles.

Quiénes son los operadores más caros y los más baratos Qué son los OMV

Crecimiento del mercado móvil en 2025 Dominio de Telcel en el mercado Ingreso por usuario: estabilidad con diferencias marcadas

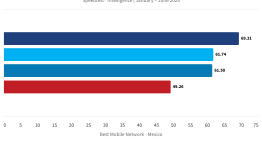

Según el informe de CIU, el ingreso promedio por usuario (ARPU) en el mercado móvil mexicano es de 142.8 pesos al mes. Sin embargo, este promedio esconde diferencias importantes entre empresas. Telcel es el operador con el gasto mensual más alto por cliente, con un ARPU de 183 pesos. Esta cifra está impulsada por su base de usuarios pospago, que suelen contratar planes de mayor valor y con más servicios incluidos. En contraste, los operadores móviles virtuales (OMV) son los más baratos, con un ARPU de 58 pesos. Estos proveedores, que no cuentan con red propia y rentan infraestructura a otras compañías, se enfocan en segmentos con menor poder adquisitivo o en nichos específicos, lo que les permite ofrecer precios más bajos. Entre estos dos extremos se encuentran AT&T, con un ARPU de 146.7 pesos, y Telefónica Movistar, con 74.4 pesos. La diferencia de gasto entre el usuario promedio de Telcel y el de un OMV supera los 120 pesos mensuales, lo que al año implica más de 1,400 pesos de ahorro potencial. Son compañías que no tienen concesión del espectro de frecuencia ni infraestructura propia para ofrecer servicios móviles. En su lugar, alquilan esta capacidad a operadores con red propia, como Telcel o AT&T. Su oferta se basa en planes de voz y datos que suelen ser más flexibles que los de las compañías tradicionales. Este modelo les permite enfocarse en mantener precios atractivos para distintos perfiles de usuario, incluyendo quienes buscan reducir su gasto mensual en telefonía móvil. Durante el segundo trimestre de 2025, los ingresos totales del segmento móvil alcanzaron 92,468 millones de pesos, un crecimiento anual de 6.5%. Este aumento supera ampliamente el crecimiento de 1.2% del Producto Interno Bruto (PIB) nacional en el mismo periodo. Este repunte se explica por dos factores principales: el incremento sostenido en la demanda de conectividad y el aumento en la venta de equipos, que creció 7.3% anual. Las estrategias comerciales de renovación tecnológica y migración hacia planes de mayor valor también contribuyeron al resultado. Es el segundo trimestre consecutivo con crecimiento en ingresos, después de un periodo de estancamiento a finales de 2024. Esta tendencia señala un ciclo de reactivación, aunque su continuidad dependerá de las condiciones económicas y regulatorias. CIU detalla que Telcel concentra el 66.3% de los ingresos del mercado móvil, muy por encima de AT&T, que tiene el 22.4%, y de Telefónica Movistar, con el 6.7%. Los OMV, en conjunto, representan el 4.6% de los ingresos, pero registran el mayor ritmo de crecimiento, con un alza anual de 31.1%. Este nivel de concentración plantea retos para la competencia efectiva. CIU advierte que las nuevas autoridades regulatorias tendrán que atender estos desequilibrios para incentivar la inversión en redes y mejorar la oferta de servicios, especialmente en regiones menos rentables. Aunque el gasto promedio por usuario no muestra un incremento significativo frente al año pasado, las cifras revelan patrones claros. Telcel y AT&T mantienen los niveles más altos de ARPU, mientras que Telefónica y los OMV operan con tarifas notablemente más bajas. En el caso de Telcel, el enfoque en clientes pospago explica el valor más elevado. AT&T ha logrado crecimiento positivo en este indicador gracias a ajustes en su portafolio de planes. Telefónica y los OMV, por su parte, mantienen estrategias dirigidas a usuarios con menor capacidad de gasto o con necesidades específicas, lo que se traduce en menores ingresos por cliente.

]]>